住宅ローン減税があるから頭金は少ない方がお得?

前回は賃貸併用住宅のメリット・デメリットについてお話しましたね。

今回は住宅ローンのお話に戻りたいと思います。

固定金利の住宅ローンは依然として低い状況が続いておりますが、2016年8月に底値となって以降は徐々に金利が上がってきていますね。

0%台の金利が登場して以降、「頭金をあえて使わず住宅ローン減税を活用してから繰上返済した方がお得」という考え方も生まれ、借入額を増やす方も出ております。

しかし、この考え方、万人に適用されるものではありません。

注意が必要なポイントが3つありますので、今回はその3つのポイントについてお話いたします。

【住宅ローン減税を活用する際のポイント】

①購入物件が住宅ローン減税の適用要件に該当しているか?

住宅ローン減税は全ての物件に適用される訳ではありません。

中古物件や単身用の物件等を検討されている方は適用条件に注意が必要です。

※要件詳細は下記HPをご確認下さい

<ローン減税の適用条件>

国土交通省 住まい給付HP

http://sumai-kyufu.jp/outline/ju_loan/requirement.html

②住宅ローン減税を受けている間のローン金利は1%以下か?

頭金をあえて使わずに借入額を増やす場合、住宅ローンの金利が重要になります。

住宅ローン控除は、「年末の住宅ローン残高 × 1%」で計算された金額(上限40万円(長期優良住宅は50万円))が減税として還付される制度になります。

と言うことは、住宅ローン金利が1%以上になってしまう場合は、借入前なら頭金を入れる、借入後なら早期繰上返済を行った方が住宅購入にかかる総支払額は少なくなります。

③ご自身が受けられるローン減税の金額とローンの支払利息のバランス

②の金利と合わせてもう1点注意しなければならない点は、ご自身が受けることのできる減税額は幾らなのかを把握しておくことです。

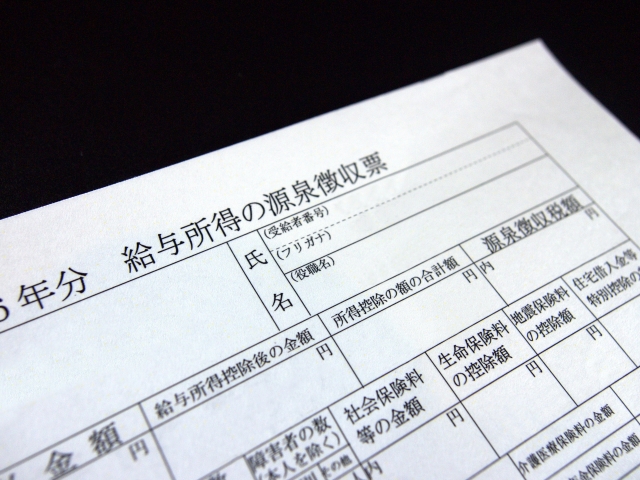

住宅ローン減税はあくまでも「減税」ですので、ご自身が納めた所得税と住民税(上限136,500円まで)が対象となります。

どんなに住宅ローンを多く借りたとしても、納めている所得税・住民税が少なければ減税額も少なくなります。

そのため、借入前にご自身で納めている所得税・住民税を把握しておくことで、頭金を使った方が良いのか、あえて使わない方が良いのかが変わって参ります。

いかがでしたでしょうか?

住宅ローン減税は購入する物件の条件や住宅ローンの金利、ご自身が納めている所得税・住民税によって受けられる恩恵が一人一人異なります。

そのため、頭金を減らしむやみに住宅ローンの金額を増やすのではなく、自分に該当する条件を把握した上で住宅ローンと頭金のバランスを考えることが大切です。